Pagamento de juros nominais líquidos atingiu 8% do PIB em 2024

O resultado primário consolidado do setor público brasileiro teve uma melhora significativa entre 2023 e 2024. De acordo com dados do BCB, a necessidade de financiamento do setor público no conceito primário saiu de R$ 249,1 bilhões, ou 2,3% do PIB, em 2023, para R$ 47,6 bilhões ou 0,4% do PIB, em 2024.

No entanto, essa melhoria no resultado primário fiscal consolidado teve impacto marginal na estatística de resultado nominal, composta da despesa líquida com pagamento de juros nominais somada ao resultado primário.

Resultados recentes

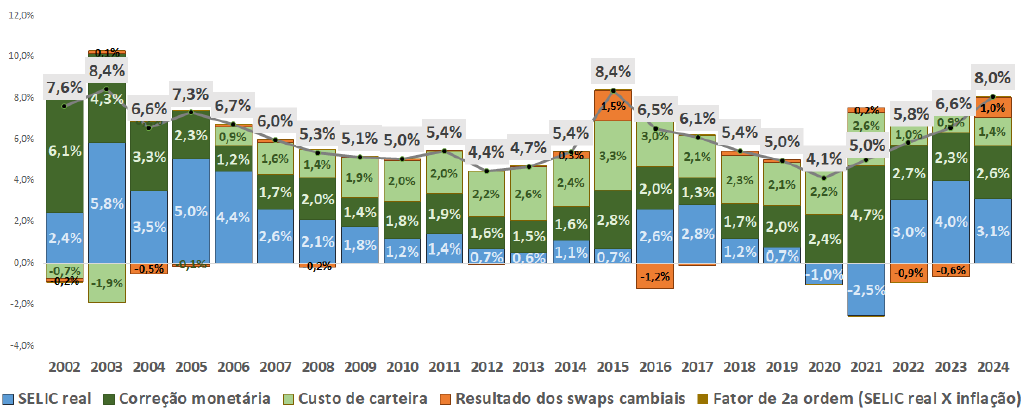

O gráfico abaixo mostra a trajetória do pagamento de juros nominais líquidos do governo entre 2002-2024, segmentando os ganhos e perdas do BCB que tiveram origem nas operações com derivativos cambiais.

Pagamento líquido de juros nominais no Brasil – swaps e demais componentes (% PIB)

Fonte: Elaboração própria a partir de dados das Estatísticas Fiscais do BCB. Disponível em: https://www.bcb.gov.br/estatisticas/estatisticasfiscais. Acessado em: 5 fev. 2025.

Nota-se um aumento de 6,6% para 8,0% do PIB do pagamento de juros líquidos nominais de 2023 para 2024. Isso ocorreu por conta do resultado dos swaps cambiais do BCB por meio de suas intervenções no mercado de câmbio via derivativos cambiais, especialmente por conta do processo de depreciação cambial ocorrido no fim do ano.

Decomposição dos juros nominais

Lembramos, inicialmente, que no EE 29/2024 foi proposta uma decomposição da parcela de juros líquidos nominais pagos pelo governo brasileiro em cinco componentes: (i) resultado das operações de swaps cambiais do Banco Central do Brasil (BCB); (ii) juro real, que representa o valor do juro real incidente sobre a dívida líquida do setor público (DLSP) excluindo a base monetária, isto é, a dívida que efetivamente rende juros; (iii) correção monetária, que representa o crescimento dos valores pagos em função da alta do nível geral de preços; (iv) custo de carregamento dos ativos de renda fixa do governo, que representa o diferencial de juros entre os ativos do governo e o custo de oportunidade de financiamento do Tesouro Nacional; e (v) efeito cruzado de inflação e juro real, que são insignificantes do ponto de vista econômico, mas necessários para completar a matemática de decomposição dos juros.

Podemos observar que os demais componentes do pagamento líquido de juros nominais praticamente se compensaram entre 2023 e 2024:

Juros líquidos pagos pelo setor público no Brasil – juro real, correção monetária, custo de carteira, swaps cambiais e fator de segunda ordem (% PIB)

Fonte: Elaboração própria a partir de dados das Estatísticas Fiscais do BCB. Disponível em https://www.bcb.gov.br/estatisticas/estatisticasfiscais. Acessado em: 5 fev. 2025.

Desse modo, tem-se que o esforço de melhoria do resultado primário do setor público consolidado em 2024 não foi suficiente para melhorar significativamente o resultado nominal por conta do aumento expressivo no pagamento líquido de juros nominais em função do resultado dos swaps cambiais do BCB utilizados para intervenções no mercado de câmbio.

E 2025?

Considerando que: (i) o processo de aperto monetário em curso tende a elevar o componente de juro real da despesa líquida de juros nominais; (ii) o aumento do diferencial entre o juro interno e o externo tende a elevar o custo de carregamento dos ativos de renda fixa do governo, em particular das reservas internacionais; (iii) as projeções de mercado apontam ainda para aceleração da inflação, o que irá pressionar o componente de correção monetária do pagamento de juros; e (iv) a dinâmica da taxa de câmbio, que sempre apresenta incertezas, vai determinar a variação do componente dos swaps cambiais, é de se esperar que, no ano de 2025, o governo siga apresentando um gasto elevado com juros.

Encontrar meios para reduzir esse gasto será primordial para garantir uma evolução mais benigna para a trajetória da dívida pública.

Leia o estudo completo.

Conteúdos relacionados:

Decompondo os juros nominais líquidos para debater a estabilidade fiscal

Entenda os principais conceitos de dívida pública utilizados no Brasil

Investimento em capital fixo no Brasil: um retrato de longo prazo