Inclusão financeira, microempreendedorismo feminino e digitalização no Brasil

A inclusão financeira é um tema relevante para a agenda de desenvolvimento, não só porque a participação da população no sistema financeiro é imprescindível para muitas políticas públicas de cunho social – por exemplo, para o recebimento do auxílio emergencial durante a pandemia de Covid-19 –, mas também por ser fundamental para iniciativas de inserção produtiva, viabilizando acesso a linhas de crédito direcionado. É nesse sentido que o tema aparece direta ou indiretamente em sete dos 17 objetivos do desenvolvimento sustentável (ODS) da Organização das Nações Unidas (ONU).

O microcrédito direcionado é um bom exemplo de política pública de inclusão produtiva, em especial de inclusão feminina. Aliadas às novas tecnologias de digitalização, e tomados os devidos cuidados para evitar a reprodução de vieses, políticas desse tipo podem contribuir ainda mais para a aumentar a participação de mulheres empreendedoras na economia.

Desigualdades de acesso ao crédito

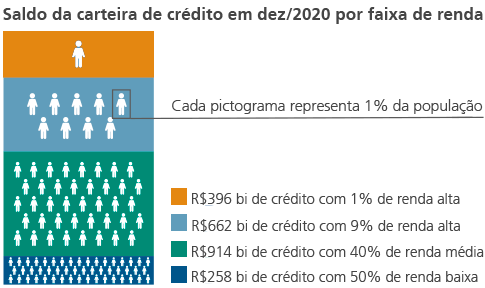

No Brasil, o acesso ao crédito reflete – e reforça – desigualdades presentes na sociedade, estando, por exemplo, concentrado nos mais altos níveis de renda. Segundo dados do Banco Central do Brasil (BCB), ao final de 2020, o crédito acumulado pelos 10% da população com maior renda somava pouco mais de R$ 1 trilhão, cerca de quatro vezes o saldo dos 50% com renda mais baixa (R$ 258 bilhões). Essa vantagem se mantinha mesmo quando considerado apenas o 1% da população com renda mais alta, cujo saldo de crédito foi R$ 396 bilhões naquele ano.

Fonte: Banco Central do Brasil.

As explicações para isso são variadas e envolvem assimetrias de informações entre fornecedores e tomadores de crédito, concentração bancária, dificuldade da população de menor renda para constituir garantias e colaterais, entre outras. No entanto, dado que o crédito é um mecanismo relevante para a inserção produtiva e fonte para potencial crescimento de renda, com impactos econômicos e sociais positivos, políticas públicas como as de microcrédito são fundamentais. E, nisso, os bancos públicos, em especial as instituições financeiras de fomento, têm papel central.

Políticas de microcrédito

Em que pese o BCB utilizar diferentes classificações para as estatísticas de microcrédito, para fins do Sistema de Informações de Crédito (SCR), é adotado o conceito de microcrédito amplo, isto é, crédito realizado para financiamento de atividades produtivas de pessoas naturais ou jurídicas, organizadas de forma individual ou coletiva, com renda ou receita bruta anual de até R$ 360 mil.

Estão aí incluídos os chamados créditos livres e créditos direcionados. Este último ocorre sob dois programas oficiais de crédito: (i) o de crédito rural, majoritariamente por meio do Programa Nacional de Fortalecimento da Agricultura Familiar (Pronaf), e (ii) o microcrédito produtivo orientado (MPO), regido pela Política Nacional de Microcrédito Produtivo Orientado (PNMPO).

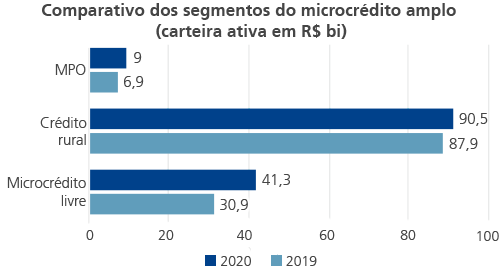

Fonte: Elaboração própria com base em dados do Banco Central do Brasil.

Como pode ser visto acima, o microcrédito rural é a modalidade com maior participação, contando com juros equalizados por meio de orçamentos anuais destinados aos Planos Safra. Já o MPO tem menores volume e participação devido a características que tornam sua operacionalização mais custosa, como a assistência técnica e o acompanhamento especializado.

Na modalidade orientada, predominam as operações realizadas com pessoas físicas, que, em dezembro de 2019, representaram 98% dos clientes, 97% da carteira ativa e 99% das operações. Outras características do MPO são um tíquete médio menor que os de outros segmentos e uma concentração em faixas de menor rendimento – em 2020, cerca de dois terços dos clientes dessa modalidade tinham renda de dois a três salários mínimos. Não obstante, sua inadimplência é menor que a total do microcrédito amplo: em 2020, 2,4% frente a 6,2% deste último.

Segundo o Relatório Gerencial do Programa Nacional de Microcrédito Produtivo Orientado, em 2020, no âmbito do programa, foram ofertados quase R$ 14 bilhões, por meio de aproximadamente 4,7 milhões de operações de microcrédito de 103 instituições que integram o programa.

O BNDES é um dos agentes oficiais nesse segmento, em que atua por meio da oferta de microcrédito desde 1996. Além de ofertar recursos do Pronaf, o Banco opera com o Cartão BNDES e com o BNDES Microcrédito Empreendedor. Durante a crise econômica causada pela pandemia de Covid-19, a instituição também lançou o programa Peac Maquininhas.

Situação das mulheres no microcrédito produtivo orientado

A pandemia de Covid-19, além de agravar outros problemas relacionados a questões de gênero, provocou uma redução brusca da atividade econômica e do emprego em setores tradicionalmente ocupados por mulheres. No Brasil, 480 mil postos de trabalho com carteira assinada foram perdidos em 2020, dos quais mais de 462 mil – ou mais de 96% do total – eram ocupados por mulheres. Não fosse isso o bastante, as mulheres são também o grupo com mais dificuldades para retornar ao mercado de trabalho: quando, ainda em 2020, o mercado começou a reagir e, em três meses, 697,3 mil postos de empregos foram criados, 77% dessas vagas foram ocupadas por homens.

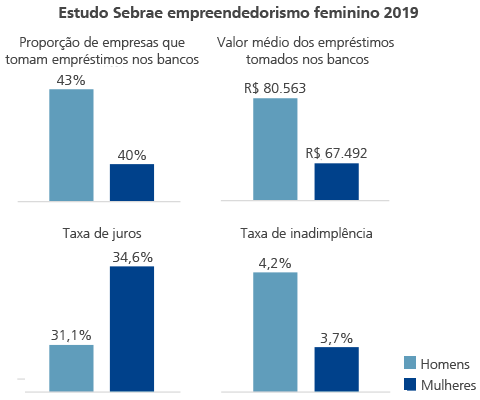

No mercado de crédito, as dificuldades enfrentadas pelas mulheres empreendedoras são retratadas em um estudo do Serviços Brasileiro de Apoio às Micro e Pequenas Empresas (Sebrae), que traz um recorte das microempreendedoras individuais (MEI) e microempresas pessoa jurídica lideradas por mulheres.

Fonte: Sebrae.

O resultado está alinhado com o estudo internacional conduzido pela Organização para a Cooperação e Desenvolvimento Econômico (OCDE) e mostra desigualdades no acesso a crédito, mesmo quando a taxa de inadimplência das mulheres é menor.

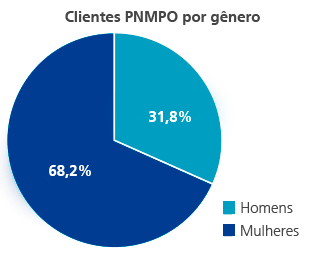

Esse cenário, no entanto, é bem distinto quando se analisa o mercado de microcrédito produtivo orientado no Brasil – ainda que não o seja com relação à modalidade de crédito livre. Nele, em 2020, as mulheres constituíam mais de dois terços do número de clientes.

Fonte: Governo Federal.

Essa maior participação de mulheres no segmento está alinhada com as origens das políticas de microcrédito, que remontam à criação do Grameen Bank, por Muhammad Yunus, em Bangladesh, em 1974. Um dos princípios da atuação do Grameen era a concessão de crédito às mulheres chefes de família. Historicamente, mais de 90% de seus microempréstimos eram concedidos ao público feminino.

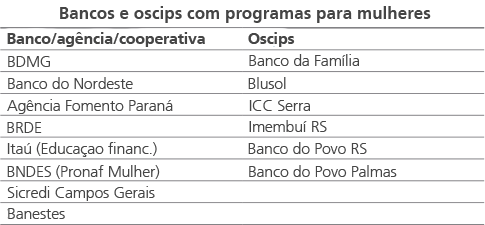

No Brasil, uma consulta a sites de instituições financeiras permitiu identificar bancos, organizações da sociedade civil de interesse público (Oscip) que operam microcrédito e bancos de desenvolvimento com programas e linhas de financiamento específicos direcionados ao empreendedorismo feminino – entre ele, o BNDES.

Fonte: Elaboração própria por meio de consulta aos sites das instituições.

Digitalização como ferramenta de inclusão financeira e de gênero

A necessidade de se avançar nas políticas de inclusão financeira e equidade de gênero ficou ainda mais clara com a pandemia de Covid e o decorrente agravamento das questões de gênero, tanto econômicas (tais como saída do mercado de trabalho e perda de renda) quanto sociais (por exemplo, sobrecarga de trabalho e aumento da violência doméstica).

Em 2020, o auxílio emergencial contribuiu para inserir milhões de brasileiros, antes desbancarizados, no sistema financeiro. Por outro lado, a pandemia implicou a perda de empregos, grande parte deles ocupados por mulheres, o que levou uma parcela da população a buscar no empreendedorismo uma fonte alternativa de renda.

O uso de novas tecnologias disponíveis para a digitalização financeira pode contribuir para o combate às desigualdades de acesso ao crédito, inclusive no que tange a questões de gênero. A introdução de novos serviços financeiros digitais por meio das chamadas fintechs, por exemplo, tende a reduzir a burocracia e aumentar a eficiência e concorrência no segmento, criando, assim, condições para redução do custo de acesso a recursos. O BNDES, por exemplo, credenciou e conta com o apoio de fintechs de crédito, gestão e educação financeira em seu Canal MPME.

A adoção do modelo open banking permite o compartilhamento de dados financeiros de clientes entre diferentes instituições, facilitando a criação de perfis de crédito, reduzindo a assimetria de informações entre postulantes e instituições financeiras, e aumentando a concorrência, com possíveis efeitos sobre taxas de juros e ampliação do acesso a empréstimos.

Novas tecnologias aplicadas às finanças também têm o condão de viabilizar parcerias e novos modelos de negócios voltados à inclusão financeira e produtiva, como crowdfunding para microcrédito em comunidades e o uso de moedas digitais.

Atualmente mais incipiente, o blockchain é outra tecnologia que pode ser promissora para a criação de serviços e produtos financeiros descentralizados.

Mesmo inovações menos tecnológicas e de cunho mais regulatório, como a criação do Pix, meio de pagamento eletrônico instantâneo e gratuito, hoje amplamente difundido no país, também têm efeitos positivos sobre pequenos negócios, ao facilitar transações.

E mais desafios

Apesar do potencial de inclusão financeira e produtiva, a adoção dessas novas tecnologias também envolve desafios. Entre eles, estão a criação de confiança em torno dos serviços digitais oferecidos, a proteção de dados de clientes e a prevenção contra fraudes e ataques cibernéticos. Todas esses são pontos de atenção para instituições de todos os portes, mas são ainda mais desafiadores para pequenas empresas digitais de microcrédito.

Uma preocupação particular tem a ver com possíveis vieses sexistas, por exemplo, algoritmos que reproduzam situações de discriminação (fenômeno conhecido como red line), que podem ser incorporados por algumas tecnologias. Sejam oriundos de preconceitos conscientes ou inconscientes de desenvolvedores, sejam resultado da incorporação de práticas sociais por meio de machine learning, esse é um fenômeno a ser evitado se o que se deseja é reduzir as desigualdades de acesso ao crédito.

A inclusão financeira e produtiva feminina está entre os temas de maior destaque nas agendas nacionais e internacionais de financiamento ao desenvolvimento. As novas tecnologias, se usadas com inteligência, têm potencial de ser grandes aliadas nesse sentido.

Helena Tenório Veiga de Almeida - Economista, funcionária de carreira e diretora do BNDES. O texto acima é um resumo de seu trabalho de conclusão do curso Master in Digital Tranformation da Pontifícia Universidade Católica do Rio de Janeiro (PUC-Rio), realizado enquanto chefe do Departamento de Operações da Área de Operações e Canais Digitais do Banco.

Helena Tenório Veiga de Almeida - Economista, funcionária de carreira e diretora do BNDES. O texto acima é um resumo de seu trabalho de conclusão do curso Master in Digital Tranformation da Pontifícia Universidade Católica do Rio de Janeiro (PUC-Rio), realizado enquanto chefe do Departamento de Operações da Área de Operações e Canais Digitais do Banco.

Os conteúdos apresentados em entrevistas e artigos assinados não refletem, necessariamente, a visão do BNDES.

Conteúdos relacionados

Equidade, diversidade e desenvolvimento: entrevista com Jayati Ghosh

Como o open banking pode contribuir para a inclusão financeira no Brasil?